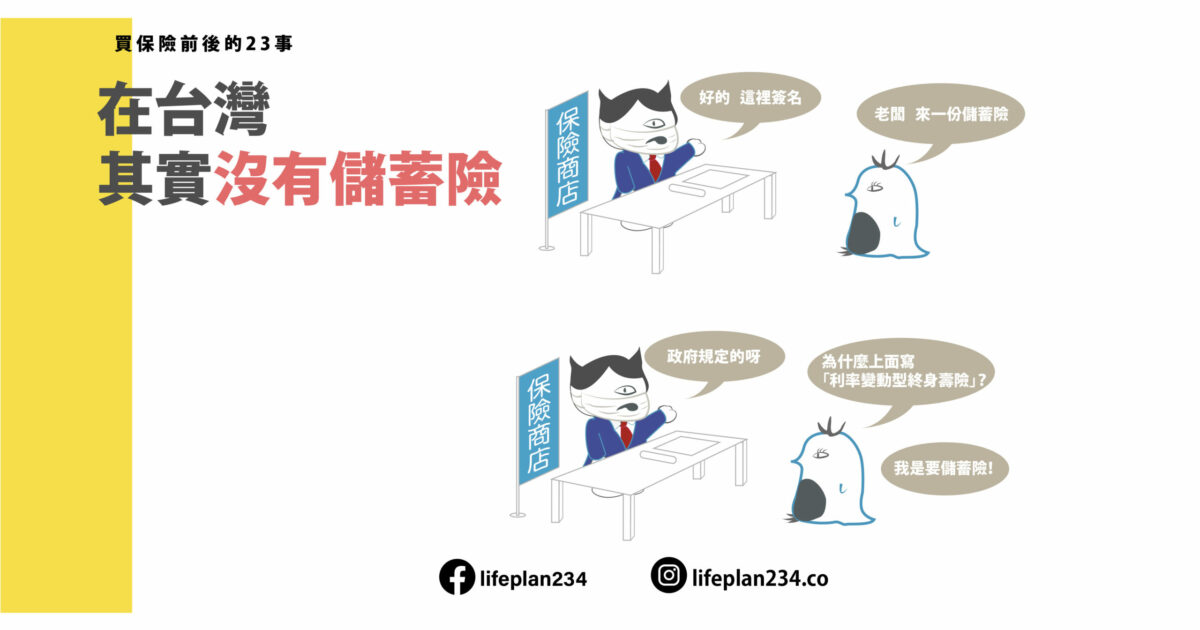

在台灣,其實沒有儲蓄險

只有帳戶累積保單價值比較高,具有「儲蓄」性質的壽險

「儲蓄險」是一個白話文的稱呼,讓一般大眾比較好理解

正確的名稱分為三種「增額型終身壽險」、「還本型終身壽險」、「利率變動型終身壽險」

其中最受歡迎的是「利率變動型終身壽險」

為什麼那麼多人喜歡買儲蓄險?

因為有比較有傷害,覺得比放OO好,又覺得比放抽屜好(OO可代指金融機構或其他)

但真的是這樣嗎?

最重要的,是不是能夠大於通貨膨脹的效益

要能夠產生效益的因素大約可以分為四類保單

四類保單

宣告利率

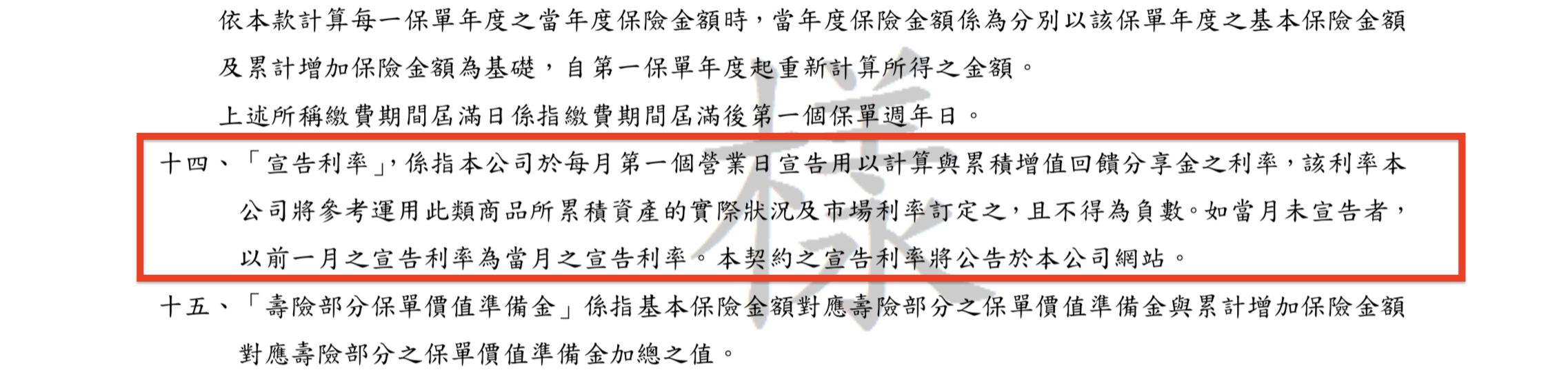

買過儲蓄險的人都聽過宣告利率,那宣告利率是怎麼宣出來的呢?

宣告利率是指保險公司向投保人收取保費扣掉必要的費用後加以運用,而得到的投資報酬率,通常每年或每月宣告一次。

決定宣告利率的兩個因素:

►參考市場利率

►看保險公司的投資效益是好是壞,如果賺錢了就多家宣告

預定利率

就是字面上的意思,是固定的利率,不會往上漲也不會往下調,保險公司用來計算保費與保障的依據。

保險公司在設計保單時,「預估」收到這些保費後拿來投資運用的「預期」產生的投資報酬率(年化報酬率)。

最早期買的保單都有6%~8%,都是保險公司目前虧錢的來源,這種保單千萬要留好不要隨便解掉。

預定利率可決定保費的高低

預定利率越高、保費越便宜;預定利率越低、保費就越貴。

分紅保單

保戶有機會分享保險公司經營這張保單所產生的營餘

分紅保單包涵「保證」與「非保證」,需看保險公司的經營、資金運用與投資效益來分配紅利。

不保證紅利分配,但若連續兩年無分配紅利,保險公司需向主管機關說明原因以及提改善計畫(大家都知道與金管會喝的咖啡並不好喝),可參考建議書商品揭露與注意事項的部份。

在每個會計年度末會公佈分紅分配比例,公佈在保險公司的官網,可以觀察近十年的分紅達成率來評估是否要購買。

以保誠人壽為例

大部分法令規定給保戶的盈餘分配至少要大於70%,股東的盈餘分配30%

在國外的儲蓄險多為分紅保單,在台灣僅有一家外商保險公司有銷售分紅保單。

投資型保單

結合「保障」與「投資」兩種不同功能的保險商品。

需要自己做功課自己選擇基金投資標的,看基金表現,投資的風險由保戶自行承擔,相對投資報酬率也比較高。

專設投資的隔離帳戶,不跟保險公司的資產綁在一起,如果有天保險公司倒了,保險公司的債權人不能去追償保戶的投資帳戶資產。

投資型連結基金跟在銀行買基金的差別在哪裡?其實是一樣的,只是差在手續費與可解約的時間不同。